Wojna cenowa w chińskim e-commerce

Łukasz Sarek

Kluczowe wnioski:

Chiński rynek e-commerce wyszedł z okresu szybkiego wzrostu liczby klientów i wartości obrotów. Obecnie znajduje się w fazie wolniejszego wzrostu sprzedaży przy dość stabilnej ogólnej liczbie użytkowników.

W warunkach rosnącego nasycenia rynku i względnie słabego popytu zwiększenie liczby użytkowników i wzrost obrotów można uzyskać przez przejęcie ich od konkurencji. Prowadzi to do zaostrzenia konkurencji między największymi platformami.

Jingdong (JD), druga pod względem wartości sprzedanych towarów platforma w Chinach wprowadziła program subsydiów dla sprzedawców o szacowanej wartości 1,5 mld usd. Tym samym JD rozpoczęło wojnę cenową z trzecim do co wielkości graczem – Pinduoduo. Firmy z grupy Alibaba na razie nie odpowiedziały nowym pakietem obniżek.

Pinduoduo odniosło sukces na chińskim rynku przez skierowanie swojej oferty do grupy konsumentów najbardziej wrażliwych na cenę. Głównymi elementami strategii były tanie produkty, cięcie kosztów przesyłek i obsługi oraz i subsydia dla sprzedawców.

Obniżka cen przy jednoczesnym utrzymaniu jakości produktów i obsługi może pomóc JD w odzyskaniu utraconych klientów, którzy odeszli do rywala. Subsydia i obniżki cen mogą natomiast prowadzić do drastycznego spadku marż i dochodów.

Bezpośredni wpływ programu JD na eksport z Polski będzie niewielki. Polskie produkty zostaną w niewielkim zakresie objęte programem. Obecnie są to pojedyncze przypadki.

Przyjęcie przez JD nowej strategii jest kolejnym sygnałem zmian jakie zachodzą w chińskim e-commerce. Wzrost sprzedaży jest ograniczany przez nasycenie rynku ale przede wszystkim przez spadek popytu. Wynika on ze spadku tempa wzrostu dochodów oraz niepewności co do sytuacji makroekonomicznej.

Obniżki cen mogą być jednym ze sposobów na zachęcenie chińskich konsumentów do zakupów. Wzrost różnicy w cenie dóbr krajowych w porównaniu do dóbr importowanych może skłonić część konsumentów do rezygnacji z zagranicznej oferty. Polscy eksporterzy powinni to mieć na uwadze przy przygotowywaniu ofert cenowych na rynek chiński.

Zwolnienie wzrostu w chińskim e-commerce

Chiński rynek e-commerce wyszedł już z fazy szybkiego wzrostu liczby klientów i wartości obrotów. Obecnie znajduje się w fazie wolnego wzrostu sprzedaży przy dość stabilnej liczbie użytkowników. Wartość sprzedaży detalicznej w e-commerce w 2022 r. wzrosła o zaledwie 4 proc. rdr. W 2021 r. wzrosła o ponad 14 proc.

W trzech kwartałach do końca grudnia ub.r. grupa Alibaba odnotowały jednocyfrowe spadki wartości towarów sprzedanych (GMV) na należących do niej platformach.* JD w 2022 r. odnotował 5,6 proc. wzrost GMV. Z grona liderów w 2022 r. jedynie Pinduoduo wyraźnie zwiększa wartość sprzedaży na platformie. Zhongtai Securities szacuje ten wzrost na ok. 23 proc.

Dynamiczny wzrost Pinduoduo

W segmencie klientów wrażliwych na cenę głównym rywalem JD jest Pinduoduo, które zbudowało swój sukces na oferowaniu bardzo niskich cen. Konkurencja JD z firmami z grupy Alibaba ma bardziej złożony charakter i dotyczy w większym stopniu innych segmentów. Założone w 2015 r. Pinduoduo bardzo szybko weszło do grona największych graczy e-commerce. Sukces ten odniosło dzięki strategii ukierunkowanej na obsługę klientów z obszarów wiejskich i mniejszych miast. W ciągu zaledwie 7 lat Pinduoduo zdobyło 880 mln aktywnych użytkowników. JD ma obecnie niecałe 590 mln. Alibaba wciąż jest liderem z ponad miliardem użytkowników w Chinach.*

Maleje również dystans między JD a Pinduoduo pod względem wartości towarów sprzedanych na platformie. Szacuje się, że w 2022 r. różnica w GMV między obu platformami skurczyła się do ok. 50 mld rmb. W 2021 r. było to 85 mld rmb. Pod względem wartości obrotów w e-commerce detalicznym na rynku chińskim wciąż dominują firmy z grupy Alibaby. W ich ręku jest ponad połowa rynku. Jest to jednak znacznie mniej niż kilka lat temu, kiedy gigant z Hangzhou zdecydowanie dominował z ponad ¾ udziału w rynku. JD mimo mniejszej liczby użytkowników jest obecnie na drugim miejscu. Część chińskich analityków wskazuje, że dzięki szybkiemu wzrostowi w 2022 r. Pinduoduo mogło zniwelować dystans do JD.

Strategia wojny cenowej JD

W nazwie programu jest określona kwota subwencji – 10 mld rmb (ok 1,5 mld usd). Jest to wartość szacunkowa i ostateczna wydatkowana kwota może być inna. Na pierwszy miesiąc kampanii uruchomiono ok 1 mld rmb. Produkty objęte programem są specjalnie oznaczone. Przy cenie jest zamieszczona odpowiednia informacja Kupujący nie dostają bonów, nie wpisują kodów. Wartość subwencji jest przekazywana przez platformę bezpośrednio sprzedawcy. W końcu lutego JD wprowadziło dodatkową promocję na wybrane produkty. Jeśli na produkt zakupiony na platformie JD kupujący wyda więcej niż kosztuje on na Pinduoduo lub Tmall, to JD zwróci różnicę podwójnie.

JD nie stroniło w przeszłości od stosowania dyskontów i subsydiów. Obecnie wdrażana strategia wskazuje jednak próbę zmiany wizerunku marki. Jej celem jest rozszerzenie bazy użytkowników w nieco zaniedbanych do tej pory segmentach. Do tej pory JD pozycjonowało się jako platforma oferująca dobre jakościowo, markowe produkty. Swoją ofertę kierowała przede wszystkim do nieco lepiej sytuowanej części chińskiego społeczeństwa. Polityka „10 mld subsydiów” ma na celu przyciągnięcie klientów o skromniejszych zasobach finansowych. Jest ona do pewnego stopnia kalką strategii Pinduoduo, którą ta platforma realizuje od 2019 r. Podobną strategię pod koniec 2019 r. wdrożyła Alibaba. Ta ostatnia próbowała również, ale nieskutecznie, konkurować z Pinduoduo przez specjalną, dyskontową platformę Taote.

Sukces Pinduoduo: tanie produkty, cięcie kosztów i subsydia dla sprzedawców

Kluczowymi elementami sukcesu Pinduoduo oprócz subsydiów było wprowadzanie tanich produktów pod markami własnymi, wyprzedaż mocno przecenionych zapasów magazynowych. Platforma skracała również maksymalnie łańcuch dostaw i obniżała jego koszty. Liczba użytkowników dynamicznie rosła. Na koniec 2018 r. z platformy korzystało 420 mln użytkowników. W końcu 2020 r. było ich już 790 mln. Wzrost rozpoznawalności i popularności platformy zaowocował udanym wejściem do większych miast. Wprowadzane zostały również na szerszą skalę droższe produkty. Poskutkowało to wzrostem nie tylko liczby użytkowników ale również skokowym przyrostem wartości obrotów. Przychody przez niemal kolejne dwa lata w ujęciu kwartał do kwartału rosły w tempie między 40 a 30 proc. W ostatnich dwóch latach tempo wzrostu wyraźnie spadło.

Ryzyko obniżki cen dla wizerunku marki JD

W przeszłości JD kilkukrotnie z sukcesem prowadziło wojny cenowe, ale skontrowanie Pinduoduo nie powiodło się. JD już w 2019 r. próbowało realizować politykę 10 mld subsydiów poprzez specjalną platformę „Jingxi”. Ta próba kończyła się porażką. Platforma przyciągnęła zbyt mała liczbę klientów a zniżki nie były wystarczająco atrakcyjne. Wydaje się, że firma wyciągnęła wnioski i tym razem jest lepiej przygotowana do walki o wymagającego cenowo klienta. Obecnie ma większe możliwości przyciągnięcia znaczniejszej liczby klientów i oferuje większe subsydia. Przy wprowadzaniu agresywnych obniżek cen dla JD kluczowe będzie utrzymanie jakości produktów, ich oryginalność oraz utrzymanie poziomu obsługi. Te dwa elementy należą do DNA marki. Walka z konkurencją samą ceną przy zaniedbaniu tych dwóch aspektów mogłaby niekorzystanie wpłynąć na wizerunek marki. Mogłyby ulec zatarciu różnice wobec konkurencji, co zachwiałoby pozycją platformy w pozostałych segmentach rynku. Jest to tym bardziej istotne, że Pinduoduo dokłada starań o poprawę tych dwóch parametrów.

Możliwe skutki wojny cenowej

Obniżka cen przy jednoczesnym utrzymaniu jakości produktów i obsługi mogą przynieść sukces w postaci odzyskaniu dawnych klientów, którzy obecnie w większym stopniu korzystają z usług konkurencji oraz zaowocować pozyskaniem nowych użytkowników. JD raczej nie będzie w stanie obniżyć na wiele produktów cen poniżej oferowanych przez Pinduoduo. Według danych Zhongtai Securities na razie udało się to niektórych grupach np. w elektronice. Grupa dysponuje własną rozbudowaną siecią logistyczną i w tym obszarze może szukać oszczędności np. poprzez usprawnienie rotacji towarów. Pinduoduo natomiast dzięki umiejętnemu wdrożeniu na platformie elementów społecznościowych ma bardzo niski koszt pozyskania kupującego. Kupujący, którzy szukają bardzo niskich cen, pozostaną prawdopodobnie poza zasięgiem JD. Obniżki cen mogą natomiast ułatwić utrzymanie lojalności dotychczasowych użytkowników.

Subsydia i obniżki cen mogą również prowadzić do drastycznego spadku marż i dochodów. Firmy z grupy Alibaba na razie nie ogłosiły nowych subsydiów i nie przyłączyły się do wojny. Niższe ceny na część produktów u dwóch najpoważniejszych rywali będą miały prawdopodobnie wpływ na obroty na jej platformach. Jeśli Alibaba nie zareaguje może stracić część użytkowników oraz odnotować spadek przychodów. Wojna cenowa gigantów e-commerce spowoduje natomiast dalsze kurczenie się sprzedaży stacjonarnej w różnych grupach produktów jak np. elektronika, odzież. Jedną z grup, w których JD zdecydowanie obniża ceny są produkty firmy Apple.

Bezpośredni wpływ wojny cenowej na polski eksport do Chin

Dla polskich eksporterów dóbr konsumenckich wojna cenowa na chińskim rynku e-commerce może mieć ograniczone skutki bezpośrednie. W skład grupy JD wchodzi platforma JD Worldwide, która obsługująca transakcje importu do Chin w modelu B2C. Działa ona w ramach poddanego specjalnym regulacjom China Cross Border E-commerce (CBEC). W tym kanale zagraniczne przedsiębiorstwa mogą sprzedawać produkty bezpośrednio chińskim konsumentom korzystając z udogodnień podatkowych. Sprzedaż w CBEC jest ograniczona do wybranych grup produktowych. Produkty importowane z Polski są również sprzedawane na głównej platformie działającej na chińskim rynku wewnętrznym. Na obu platformach JD nie tylko udostępnia infrastrukturę, ale działa również jako sprzedawca. Polskie produkty również mogą być objęte subsydiami. Towary z Polski poza wybranymi produktami jak np. produkty mleczne, z których pojedyncze zostały włączone do programu, nie zostaną szerzej objęte subsydiami.

Obniżki cen odpowiedzią na słabnący popyt w Chinach

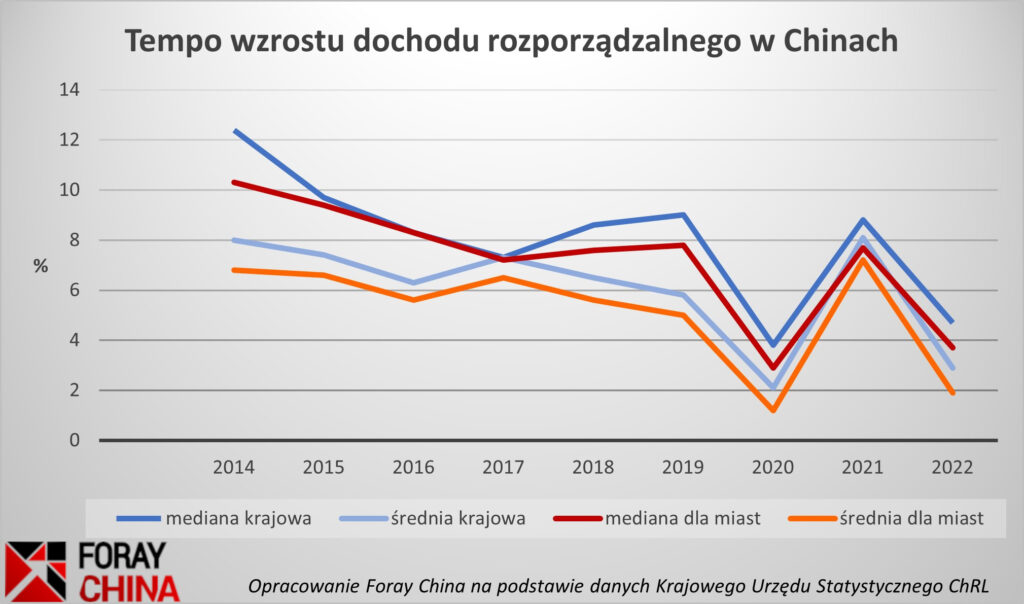

Przyjęcie przez JD nowej strategii jest kolejnym sygnałem zmian jakie zachodzą w chińskim e-commerce. Mogą one mieć również wpływ na eksport do Chin polskich towarów. W komunikacie związanym z publikacją wyników za czwarty kwartał JD CEO podkreślił, że odbudowa zaufania konsumentów po okresie lockdownów i zaburzeń może być czasochłonna. Jako kluczowe dla rynku wskazano wzrost dochodów Chińczyków, który warunkuje wzrost popytu. Według wstępnych danych średni dochód rozporządzalny na osobę w Chinach wzrósł realnie w 2022 r. o niespełna 2,9 proc., Dochód samej ludności miejskiej wzrósł realnie o zaledwie o ponad 1,9 proc. Nominalna mediana wzrosła o 4,7 proc. dla ludności miejskiej o 3,7 proc.. Wzrost dochodów wyraźnie zwalnia, z wyjątkiem 2021 r., kiedy miało miejsce popandemiczne odbicie.

W tym roku można spodziewać się poprawy sytuacji makroekonomicznej w Chinach oraz nieco dynamiczniejszego wzrostu dochodów ludności. Nie będzie to jednak wzrost skokowy. Jednocześnie ze względu na niepewną sytuację ekonomiczną konsumenci stali się oszczędniejsi. Zgromadzone środki zamiast na konsumpcję wydają na inne cele albo trzymają jako oszczędności. Program gospodarczy ogłoszony podczas ostatniego zjazdu KPCh i Ogólnochińskiego Zjazdu Przedstawicieli Ludowych wskazuje na tradycyjnie większe wsparcie dla strony podażowej niż popytowej. Obniżki cen mogą być jednym ze sposobów na zachęcenie chińskich konsumentów do zakupów. Wzrost różnicy w cenie dóbr krajowych w porównaniu do dóbr importowanych może skłonić część konsumentów do rezygnacji z zagranicznej oferty. Polscy eksporterzy powinni to mieć na uwadze przy przygotowywaniu ofert cenowych na rynek chiński. Niektóre polskie produkty już teraz są sprzedawane w ramach różnych promocji.

*Alibaba, do której należą platformy Taobao i Tmall, nie podała jeszcze wyników za ostatni kwartał roku obrachunkowego 2022/2023. Rok obrachunkowy 2023 w grupie Alibaba obejmuje okres od 1 kwietnia 2022 do 31 marca 2023.

Chcesz się dowiedzieć więcej o możliwościach eksportu na rynki azjatyckie? Wypełnij formularz i skontaktuj się z nami.

Chcesz się dowiedzieć więcej o naszej pracy dla eksporterów? Zapoznaj się z naszą ofertą i dowiedz się więcej o tym jak pracujemy.